สวัสดีครับเพื่อนๆ นักลงทุนและผู้ที่สนใจเรื่องการเงินทุกท่าน วันนี้เราจะมาพูดถึงเรื่องที่น่าสนใจ (และอาจจะน่ากลัวนิดหน่อย) นั่นก็คือ “วิกฤตการเงินโลก” ครับ หลายคนอาจจะเคยได้ยินชื่อนี้ผ่านหูมาบ้าง แต่รู้ไหมครับว่ามันคืออะไร? มันเกิดขึ้นได้อย่างไร? และที่สำคัญที่สุดคือ มันส่งผลกระทบต่อเราอย่างไรบ้าง?

วิกฤตการเงินโลกคืออะไร ?

วิกฤตการเงินโลก คือ สถานการณ์ที่ระบบการเงินของโลก หรือของประเทศใดประเทศหนึ่ง เกิดความปั่นป่วนอย่างหนัก อาจจะเกิดจากปัญหาหนี้สิน ปัญหาในตลาดหุ้น หรือปัญหาในภาคส่วนอื่นๆ ของระบบเศรษฐกิจ ซึ่งส่งผลกระทบเป็นลูกโซ่ไปทั่วโลก ทำให้เกิดภาวะเศรษฐกิจถดถอย ธุรกิจล้มละลาย คนตกงาน และความเชื่อมั่นในระบบเศรษฐกิจลดลง

วิกฤตการเงินโลกเกิดขึ้นได้อย่างไร?

วิกฤตการเงินโลกสามารถเกิดขึ้นได้จากหลายสาเหตุ ไม่ว่าจะเป็น:

- ปัญหาหนี้สิน: เมื่อหนี้สินของรัฐบาล ธนาคาร หรือบริษัทต่างๆ สูงเกินไปจนไม่สามารถชำระคืนได้

- ปัญหาในตลาดหุ้น: เมื่อราคาหุ้นตกลงอย่างรวดเร็วและรุนแรง ทำให้นักลงทุนขาดความเชื่อมั่น

- ปัญหาในภาคส่วนอื่นๆ ของเศรษฐกิจ: เช่น ปัญหาในภาคอสังหาริมทรัพย์ ปัญหาในตลาดเงินตราต่างประเทศ หรือปัญหาในตลาดสินค้าโภคภัณฑ์

สารบัญเนื้อหา คลิกเพื่ออ่านในหัวข้อต่างๆ

3 วิกฤตการเงินโลกที่สำคัญ และเป็นที่จดจำมากที่สุดก็คือ:

วิกฤตการณ์ทางการเงินครั้งสำคัญในประวัติศาสตร์โลก มีหลายครั้งที่ส่งผลกระทบเป็นวงกว้างและสร้างความเสียหายต่อระบบเศรษฐกิจโลกอย่างรุนแรง ที่สำคัญ ได้แก่:

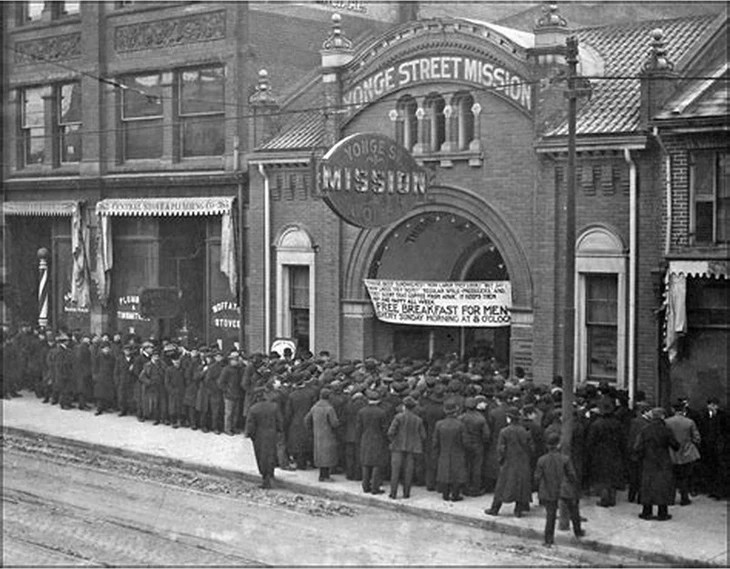

1. วิกฤตเศรษฐกิจตกต่ำครั้งใหญ่ (The Great Depression, 1929-1939):

เป็นช่วงเวลาที่เศรษฐกิจทั่วโลกประสบกับความตกต่ำอย่างรุนแรง ซึ่งส่งผลกระทบต่อผู้คนและประเทศต่างๆ ในหลายด้าน ดังนี้:

ต้นเหตุปัญหา:

- ตลาดหุ้นล่มสลาย (Stock Market Crash):

- ในวันที่ 29 ตุลาคม 1929 หรือที่รู้จักกันในชื่อ “Black Tuesday” ตลาดหุ้นในสหรัฐอเมริกาล่มสลายอย่างรวดเร็ว ราคาหุ้นตกลงอย่างรุนแรง ผู้คนเสียเงินลงทุนจำนวนมาก

- การลงทุนและการบริโภคที่มากเกินไป:

- ก่อนปี 1929 มีการลงทุนในตลาดหุ้นอย่างมากมาย โดยใช้เงินกู้มาเป็นเงินลงทุน ซึ่งทำให้มีความเสี่ยงสูง

- การบริโภคเกินความจำเป็นและการสร้างหนี้ส่วนบุคคลเพิ่มขึ้นอย่างมาก

- ระบบการเงินที่ไม่เสถียร:

- ธนาคารหลายแห่งมีปัญหาทางการเงิน เนื่องจากการให้กู้เงินที่มีความเสี่ยงสูง และไม่มีการจัดการความเสี่ยงที่ดีพอ

- เมื่อธนาคารล้มละลาย ผู้ฝากเงินสูญเสียเงินออม

- นโยบายทางเศรษฐกิจที่ผิดพลาด:

- การกำหนดอัตราภาษีสูง เช่น Tariff Act of 1930 (Smoot-Hawley Tariff) ที่เพิ่มภาษีนำเข้าสินค้าทำให้การค้าระหว่างประเทศชะลอตัว

ผลกระทบ:

- การว่างงานและการตกงาน:

- อัตราการว่างงานในสหรัฐอเมริกาเพิ่มขึ้นถึง 25% ในช่วงปี 1933

- ผู้คนหลายล้านคนตกงานและไม่มีรายได้

- การปิดกิจการ:

- บริษัทและธุรกิจจำนวนมากต้องปิดตัวลง เนื่องจากไม่สามารถทำกำไรได้

- เกษตรกรประสบปัญหาผลผลิตตกต่ำและไม่สามารถขายสินค้าได้

- การสูญเสียทรัพย์สิน:

- ครอบครัวหลายครอบครัวสูญเสียบ้านและทรัพย์สิน เนื่องจากไม่สามารถชำระหนี้ได้

- ผู้คนต้องอพยพไปหางานทำในพื้นที่อื่น

- ปัญหาสุขภาพจิตและสังคม:

- ผู้คนประสบกับภาวะความเครียด ความหดหู่ และความสิ้นหวัง

- ความไม่สงบในสังคมเพิ่มขึ้น เช่น การประท้วงและการกระทำความผิดทางอาญา

สรุปเหตุการณ์

- 1929:

- ตุลาคม: ตลาดหุ้นในสหรัฐอเมริกาล่มสลาย (Black Tuesday) ส่งผลให้ผู้คนเสียเงินลงทุนจำนวนมาก

- เศรษฐกิจสหรัฐอเมริกาเริ่มเข้าสู่ภาวะตกต่ำอย่างรวดเร็ว

- 1930:

- การปิดกิจการและการตกงานเริ่มเพิ่มขึ้นอย่างมาก

- การผลิตสินค้าและการบริโภคลดลงอย่างรวดเร็ว

- 1931-1932:

- การล้มละลายของธนาคารจำนวนมากทำให้ผู้ฝากเงินสูญเสียเงินออม

- ความตึงเครียดทางการเมืองและสังคมเพิ่มขึ้นในหลายประเทศ

- 1933:

- อัตราการว่างงานในสหรัฐอเมริกาสูงถึง 25%

- Franklin D. Roosevelt ได้รับเลือกเป็นประธานาธิบดีของสหรัฐอเมริกาและเริ่มดำเนินนโยบาย New Deal เพื่อฟื้นฟูเศรษฐกิจ

- 1934-1936:

- นโยบาย New Deal ของ Roosevelt เริ่มมีผล ทำให้เศรษฐกิจเริ่มฟื้นตัวในบางส่วน

- การลงทุนในโครงสร้างพื้นฐานและการสร้างงานช่วยลดอัตราการว่างงาน

- 1937-1938:

- การฟื้นตัวของเศรษฐกิจยังคงไม่เสถียร และเกิดภาวะเศรษฐกิจตกต่ำซ้ำอีกครั้ง (Recession of 1937–1938)

- การปรับเปลี่ยนนโยบายทางเศรษฐกิจเพื่อเสริมสร้างความเข้มแข็งของเศรษฐกิจ

- 1939:

- สงครามโลกครั้งที่สองเริ่มขึ้น และการผลิตเพื่อสงครามช่วยกระตุ้นเศรษฐกิจให้กลับมาฟื้นตัวอย่างเต็มที่

- อัตราการว่างงานลดลงเนื่องจากมีการสร้างงานในภาคการผลิตเพื่อสงคราม

2. วิกฤตการณ์ต้มยำกุ้ง พ.ศ. 2540 (Tom Yum Kung Crisis 1997)

วิกฤตการณ์ทางการเงินครั้งนี้เริ่มต้นในประเทศไทย ก่อนลุกลามไปยังประเทศอื่นๆ ในเอเชียตะวันออกเฉียงใต้ สาเหตุหลักมาจากการเก็งกำไรค่าเงินบาท การก่อหนี้ต่างประเทศในระดับสูง และปัญหาภายในภาคการเงิน ส่งผลให้ค่าเงินบาทอ่อนค่าลงอย่างรวดเร็ว เกิดภาวะเศรษฐกิจถดถอย และปัญหาสังคมตามมา

ต้นเหตุปัญหา:

- ปัญหาเชิงโครงสร้าง:

- ระบบอัตราแลกเปลี่ยนคงที่: การตรึงค่าเงินบาทกับดอลลาร์สหรัฐฯ ทำให้เงินบาทแข็งค่าเกินจริง ส่งผลให้การส่งออกของไทยลดลง และเกิดภาวะขาดดุลบัญชีเดินสะพัดอย่างต่อเนื่อง

- การกู้ยืมเงินตราต่างประเทศ: ภาคธุรกิจและสถาบันการเงินกู้ยืมเงินตราต่างประเทศในปริมาณมาก โดยไม่ได้ป้องกันความเสี่ยงจากอัตราแลกเปลี่ยน

- ปัญหาฟองสบู่: การเก็งกำไรในตลาดหลักทรัพย์และอสังหาริมทรัพย์ทำให้เกิดภาวะฟองสบู่ ซึ่งเมื่อแตกออกก็ส่งผลกระทบต่อเศรษฐกิจอย่างรุนแรง

- ปัจจัยกระตุ้น:

- วิกฤตการณ์ค่าเงินเปโซในเม็กซิโก (พ.ศ. 2537): ทำให้นักลงทุนต่างชาติเกิดความกังวลต่อเสถียรภาพของตลาดเกิดใหม่ในเอเชีย รวมถึงประเทศไทย

- การโจมตีค่าเงินบาทของนักเก็งกำไร: นักเก็งกำไรต่างชาติเริ่มเทขายเงินบาท ทำให้ทุนสำรองระหว่างประเทศของไทยลดลงอย่างรวดเร็ว

ผลกระทบ:

วิกฤตต้มยำกุ้งส่งผลกระทบต่อเศรษฐกิจไทยอย่างรุนแรง:

- ค่าเงินบาทอ่อนค่าอย่างรวดเร็ว: จาก 25 บาทต่อดอลลาร์สหรัฐฯ เป็น 56 บาทต่อดอลลาร์สหรัฐฯ ในช่วงเวลาไม่กี่เดือน

- วิกฤตสถาบันการเงิน: ธนาคารและบริษัทเงินทุนจำนวนมากต้องปิดกิจการ

- ภาวะเศรษฐกิจถดถอย: เศรษฐกิจไทยหดตัวอย่างรุนแรงในปี 2541

- หนี้สินภาคเอกชนพุ่งสูง: เนื่องจากค่าเงินบาทอ่อนค่า ทำให้ภาระหนี้สินที่เป็นเงินตราต่างประเทศเพิ่มขึ้นอย่างมาก

- ปัญหาสังคม: เกิดภาวะว่างงานและความยากจนเพิ่มขึ้นอย่างรวดเร็ว

สรุปเหตุการณ์

- พ.ศ. 2537: วิกฤตการณ์ค่าเงินเปโซในเม็กซิโก

- พ.ศ. 2539-2540: นักเก็งกำไรเริ่มโจมตีค่าเงินบาท

- 2 กรกฎาคม 2540: ธนาคารแห่งประเทศไทยประกาศลอยตัวค่าเงินบาท ถือเป็นจุดเริ่มต้นของวิกฤตต้มยำกุ้ง

- พ.ศ. 2541: เศรษฐกิจไทยเข้าสู่ภาวะถดถอยอย่างรุนแรง

- พ.ศ. 2542-2543: เศรษฐกิจไทยเริ่มฟื้นตัวอย่างช้าๆ

- พ.ศ. 2544: ประเทศไทยสามารถชำระหนี้คืนกองทุนการเงินระหว่างประเทศ (IMF) ได้หมด

3. วิกฤตซับไพรม์ (Subprime Mortgage Crisis) 2008 (พ.ศ. 2551)

วิกฤตซับไพรม์ (Subprime Mortgage Crisis) หรือที่รู้จักกันในชื่อ วิกฤตสินเชื่อด้อยคุณภาพ หรือ วิกฤตแฮมเบอร์เกอร์ เป็นวิกฤตการณ์ทางการเงินครั้งใหญ่ที่เกิดขึ้นในช่วงปี 2007-2008 และส่งผลกระทบต่อเศรษฐกิจทั่วโลกอย่างรุนแรง

ต้นเหตุปัญหาและลำดับเหตุการณ์:

- การปล่อยสินเชื่อซับไพรม์อย่างง่ายดาย: ช่วงต้นยุค 2000 ธนาคารและสถาบันการเงินในสหรัฐอเมริกาปล่อยสินเชื่อบ้านให้กับผู้กู้ที่มีความน่าเชื่อถือต่ำ (subprime borrowers) อย่างแพร่หลาย โดยมีเงื่อนไขการกู้ที่ผ่อนปรนและอัตราดอกเบี้ยต่ำในช่วงแรก เพื่อกระตุ้นตลาดอสังหาริมทรัพย์

- การแปลงสินทรัพย์เป็นหลักทรัพย์ (Securitization): สินเชื่อบ้านเหล่านี้ถูกนำมารวมกันเป็นกลุ่มและแปลงเป็นตราสารทางการเงิน (Mortgage-Backed Securities – MBS) เพื่อขายต่อให้นักลงทุนทั่วโลก ซึ่งทำให้ความเสี่ยงของสินเชื่อเหล่านี้ถูกกระจายออกไป แต่ก็ทำให้ยากต่อการติดตามว่าสินเชื่อใดมีความเสี่ยงสูง

- การกำกับดูแลที่หละหลวม: หน่วยงานกำกับดูแลไม่ได้ควบคุมการปล่อยสินเชื่อและการซื้อขาย MBS อย่างเข้มงวด ทำให้เกิดการเก็งกำไรและการประเมินความเสี่ยงที่ผิดพลาด

- ภาวะฟองสบู่อสังหาริมทรัพย์แตก: เมื่ออัตราดอกเบี้ยเริ่มปรับตัวสูงขึ้น ผู้กู้จำนวนมากไม่สามารถผ่อนชำระหนี้ได้ ทำให้เกิดการผิดนัดชำระหนี้จำนวนมาก ราคาอสังหาริมทรัพย์ลดลงอย่างรวดเร็ว ส่งผลให้ MBS ที่เคยมีมูลค่าสูงกลายเป็นสินทรัพย์ด้อยคุณภาพ

ผลกระทบ

- วิกฤตการณ์การเงินโลก: สถาบันการเงินหลายแห่งทั่วโลกที่ถือครอง MBS ขาดทุนอย่างหนัก หลายแห่งล้มละลายหรือต้องได้รับการช่วยเหลือจากรัฐบาล วิกฤตการณ์ลุกลามไปยังตลาดการเงินอื่นๆ และส่งผลกระทบต่อเศรษฐกิจโลก

- ภาวะเศรษฐกิจถดถอย: เศรษฐกิจสหรัฐอเมริกาและหลายประเทศทั่วโลกเข้าสู่ภาวะถดถอย ผู้คนตกงานจำนวนมาก ธุรกิจปิดตัวลง การค้าระหว่างประเทศหดตัว

- ความเชื่อมั่นลดลง: วิกฤตการณ์ทำให้ความเชื่อมั่นของผู้บริโภคและนักลงทุนลดลงอย่างมาก ส่งผลให้การใช้จ่ายและการลงทุนชะลอตัว

สรุปเหตุการณ์

- ก่อนปี 2007: การปล่อยสินเชื่อซับไพรม์เพิ่มขึ้นอย่างรวดเร็ว ตลาดอสังหาริมทรัพย์เฟื่องฟู

- 2007: เริ่มมีสัญญาณการผิดนัดชำระหนี้เพิ่มขึ้น ราคาอสังหาริมทรัพย์เริ่มปรับตัวลดลง

- 2008: วิกฤตการณ์ซับไพรม์ปะทุเต็มที่ สถาบันการเงินขนาดใหญ่หลายแห่งล้มละลายหรือต้องได้รับการช่วยเหลือจากรัฐบาล เศรษฐกิจโลกเข้าสู่ภาวะถดถอยหลังปี 2008: รัฐบาลและธนาคารกลางทั่วโลกออกมาตรการกระตุ้นเศรษฐกิจและฟื้นฟูระบบการเงิน เศรษฐกิจค่อยๆ ฟื้นตัว แต่ยังคงมีความเปราะบางอยู่

เราจะเตรียมตัวรับมือกับวิกฤตการเงินโลกได้อย่างไร?

แม้ว่าเราจะไม่สามารถป้องกันวิกฤตการเงินโลกได้ 100% แต่เราสามารถเตรียมตัวรับมือกับมันได้โดย:

- สร้างความมั่นคงทางการเงิน: เก็บออมเงิน สร้างแหล่งรายได้หลายทาง และลดหนี้สิน

- ลงทุนอย่างระมัดระวัง: กระจายความเสี่ยงในการลงทุน และศึกษาข้อมูลก่อนตัดสินใจลงทุน

- ติดตามข่าวสารเศรษฐกิจ: เพื่อให้เข้าใจสถานการณ์เศรษฐกิจและเตรียมตัวรับมือกับความเสี่ยง

วิกฤตการเงินโลกเป็นเรื่องที่เราต้องไม่ลืม และต้องเตรียมตัวรับมือให้พร้อมเสมอ เพราะมันอาจจะเกิดขึ้นอีกครั้งเมื่อไรก็ได้ หวังว่าบทความนี้จะเป็นประโยชน์กับเพื่อนๆ ทุกคนนะครับ แล้วพบกันใหม่ในบทความหน้า สวัสดีครับ!